近日,雅戈尔(600177.SH)以一纸公告向人们提醒着它服装界“投资大佬”的身份。在这份公告中,雅戈尔拟以约105.88亿元作为初始投资规模,择机对金融资产进行调整操作。同时,它还宣布,自去年7月14日至今已经买入浦发银行(600000.SH)等可供出售金融资产,交易金额合计约20.22亿元。

事实上,真正让人们回忆起雅戈尔是投资老手的还有联创电子(002036.SZ)发出的一份减持公告。雅戈尔近期共减持占公司总股本5%的股份,套现7.18亿元。在如今屡现“股神”公司的A股市场,雅戈尔可谓是一棵常青树。“神算子”、“雅仕证券”、“雅仕投资”等投资者赋予的戏称,足以反映雅戈尔不输于机构的投资水准。算上今年,雅戈尔已有18年的股票投资史。

1999-2006年是雅戈尔试水股票投资的8年。

自公司1999年刊出第一份年报开始,股票投资的标签就已经粘贴在雅戈尔身上。只不过,雅戈尔低调了8年。记者翻阅公司1999-2006年的年报后发现,这期间,雅戈尔股票投资是本着长期投资的目的。其特点有两个:一是数额小,二是标的与公司本身的行业关联性强。

当时雅戈尔持股的华联商厦(600632.SH,退市)、上海九百(600838.SH)、上海时装股份、西安唐城百货、南京商厦股份、武汉亚洲贸易广场(注:记者查询资料发现,早期以认购证型股票为主),这类标的均为服装、百货、贸易类公司,与自身所处行业接近。

同时,与同期公司公布的投资额相比,雅戈尔的股票投资数额占比几乎微不足道。1999-2006年,雅戈尔股票投资额在公司当年投资总额的平均占比仅为0.06%。且随着公司于2001年清空上海时装股份、2002年清空武汉亚洲贸易广场,投资总额由最初的45.49万元降至2006年的38.09万元。

不过,真正体现雅戈尔投资水准的是,公司在这8年间颇有预见性地对中信证券(600030.SH)等公司进行的股权投资。

1999年,雅戈尔斥资3.20亿元投资发起成立中信证券股份有限公司,并取得了9.61%的股份(后因为中信证券上市摊薄持股比例以及股改,降为8.06%),位列第二大股东。这笔投资占据了雅戈尔当年对外投资总额的一半,其初始投资单位成本为1.60元/股。

经过标的公司2005年股改和2008年送股后,雅戈尔在中信证券的投资单位成本定格在了0.87元/股。与中信证券同期的市场交易价格相比,雅戈尔投资成本极低,这使得公司对中信证券的投资变成了一颗“摇钱树”。以2007年为例,雅戈尔当期抛售中信证券股份4506.56万股,实现投资收益16.51亿元。

此外,雅戈尔还完成了对3家金融企业和1家制造企业的股权布局,分别是天一证券、宁波银行(002142.SZ)、交通银行(601328.SH)以及广博股份(002103.SZ)。事实证明,除天一证券遭遇违法经营的“黑天鹅”外,其他标的均获上市,使得雅戈尔获益丰厚。

记者统计数据显示,1999-2006年,雅戈尔股权投资的年均账面余额为6.04亿元,远高于股票投资的40.19万元。不过,上述现状在2007年迎来拐点。这年,雅戈尔正式“遁入”股市,由此开启了此后的股票投资历程。

2007年是中国A股的大牛市,当年沪指走出了6124.04点的盘中历史最高点。火热的市场氛围提供了天时,更重要的是,雅戈尔此前股权投资的宁波银行、交通银行以及广博股份均于当年成功上市,既增加了公司股票投资的账面额,同时又多了几把稳赚不赔的“金汤匙”。借此利好,公司在2007年大展拳脚。

根据雅戈尔2007年年报,公司当期持有9家上市公司的股票,分别为百联股份(600631.SH)、上海九百、中信证券、宁波银行、宜科科技(现为联创电子,002036.SZ)、广博股份、海通证券(600837.SH)、金马股份(000980.SZ)及交通银行。其当期末账面值合计为167.44亿元,报告期合计损益为5830.18万元。得益于公司报告期内出售中信证券部分股份获得16.51亿元的投资收益,公司当年获得的股票投资收益较为显著。

除了上述长期投资的股票,雅戈尔还在当年尝试二级市场的炒股活动,标的包括中国远洋(601919.SH)、中国联通(600050.SH)、工商银行(601398.SH)等59只个股,买入金额合计2.28亿元。其中,42只个股实现收益,17只个股炒亏,整体产生的投资收益为1808.93万元。客观而言,这样的收益成绩只是差强人意。按照成本算,雅戈尔炒股的收益率仅为7.89%。当年沪指全年涨幅则高达96.66%。

实际上,雅戈尔并不是一般意义的“股神”公司——即利用资金在二级市场进行流通股交易从而获取丰厚收益。其投资策略是以认购定增股、新股为主,在二级市场买卖流通股(不包含定增或新股解禁后成为流通股,下同)为辅。也正因如此,公司一度被市场戏称为“认购王”。

根据记者的统计,2007-2015年,雅戈尔投资股票所获得的全部收益为123.16亿元,其中,通过认购定增股和股权投资(此处指公司所投资的标的上市)获得的收益为118.19亿元,占比高达95.96%。

另一项数据也能够证明雅戈尔并不追求在二级市场交易流通股,并且公司炒股能力也一般。

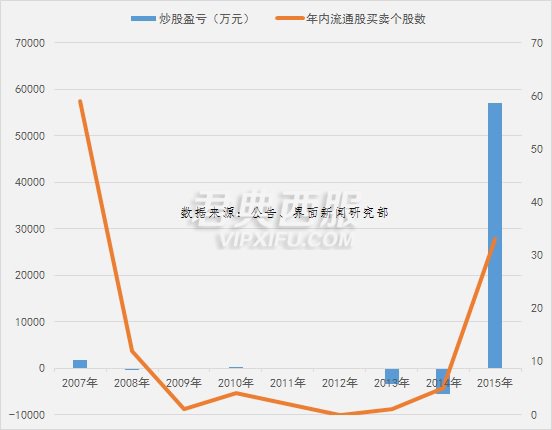

2007-2015年期间,雅戈尔二级市场年内流通股买卖数量仅在两个“大牛年”2007、2015年飙升,分别为59、33,其余年份则显得较为平淡。此外,这期间,公司通过炒股贡献的收益十分有限,甚至多数年份出现亏损。其中,2014年亏损最多,为5578.73万元。亏损的主要原因是,公司当年重仓的泸州老窖(000568.SZ)折损9502.47万元。仅在去年,雅戈尔炒股实现本质突破。公司当年炒股收益为5.72亿元,创造历史最佳成绩。

同时,雅戈尔通过认购定增股待其解禁买卖的投资方式也并非一帆风顺。

2008年,公司上年度认购的海通证券(600837.SH)、金马股份(000980.SZ)股价大跌,计提资产减值损失达13.17亿元,且海通证券更是在当年发生了4.69亿元的实际投资亏损。

2011年,部分认购股亏损迹象再现。中国国航(601111.SH)当年实际发生2.17亿元的投资亏损,福田汽车(600166.SH)的实际亏损额为3628.88万元。

2012年,认购股亏损个股数扩大。包括海利得(002206.SZ)、海正药业(600267.SH)等在内,数量达到12只,共计产生投资收益亏损2.14亿元。

2013-2014年,圣农发展(002299.SZ)、云天化(600096.SH)等认购股产生的投资亏损仍在延续,直至年末清空。

值得一提的是,2015年雅戈尔通过二级市场以及新股认购增持中信股份(00267.HK)145451.30万股,占总股本4.9%,投资金额达164.47亿元。该部分投资在当期产生了约1159.16万元的投资收益。

不可否认,2007年至今,股票投资收益成为雅戈尔利润构成的重要组成部分。记者计算发现,2007-2015年,雅戈尔通过投资股票获得的收益占当期利润总额的平均占比为39.94%。公司今年中报显示,截至今年6月底,雅戈尔持有13只个股,包括中信股份、宁波银行、联创电子、浦发银行等,账面浮盈10.45亿元。雅戈尔报告期期末股票账面值为253.97亿元,较18年前增长了253.96倍。